Early Exit: Antes Cedo do que Nunca

O empreendedor no Brasil precisa repensar sua estratégia e considerar seriamente o que é conhecido no mercado como Early Exit. A definição serve tanto para quem fundou a empresa como para investidores-anjo.

18 de fevereiro de 2020 - 12h05

Por Pierre Schurmann (*)

As perspectivas para o mercado de startups no Brasil seguem promissoras em 2020 e a expectativa é que continuem sendo um caminho alternativo de investimento, especialmente agora que os ganhos em renda fixa se estabilizaram em patamares civilizados.

De fato, o fluxo de capital direcionado a startups foi recorde em 2019. De acordo com análise da consultoria Distrito, divulgada no final de janeiro, o país recebeu US$ 2,7 bilhões em aportes, distribuídos por 260 rodadas de investimento. Esse valor é 80%(!) superior ao que foi apurado em 2018.

Mais que o volume dos recursos, é interessante notar uma tendência evidente de concentração: com a entrada substancial dos Venture Capitals, algumas poucas empresas devem receber a maior parte dos investimentos.

As fusões e aquisições também são um outro caminho para que startups bem capitalizadas ganhem condições de crescerem bastante de forma não orgânica. Comprar empresas é um bom negócio e o corporate venture tem se confirmado como uma estratégia central de grandes conglomerados.

Google, Facebook, Apple, Salesforce, todas cresceram através de aquisições. Igualmente, é normal que startups melhores posicionadas avaliem comprar outras menores que complementem de alguma forma a lógica do negócio maior.

O Brasil está com boas safras de startups promissoras, mas que, sozinhas, não vão conseguir atingir tamanho e maturidade para receber grandes aportes. Logo, o caminho mais natural para elas é serem compradas. Não por outra razão, a Distrito detectou um aumento de 233% (!!!) nas operações de M&A. Foram 60 ano passado contra 18 em 2017.

No exterior, grande parte das aquisições são feitas quando a empresa ainda está começando a escalar, com um valuation em torno de US$ 50 milhões ou menos. O Google, por exemplo, prefere transações ainda menores. Costuma comprá-las antes mesmo de as empresas começarem a gerar receita.

Levando em consideração esse cenário, o empreendedor no Brasil precisa repensar sua estratégia e considerar seriamente o que é conhecido no mercado como Early Exit. A definição serve tanto para quem fundou a empresa como para investidores-anjo.

Exit é o momento de gerar liquidez (e lucros, claro!) para quem investiu em um negócio. Ocorre por meio de fusões e aquisições ou com abertura de capital, o conhecido IPO. Nestes eventos, alguém vai comprar a empresa por mais dinheiro que os investidores iniciais aportaram.

Mas por que “early”?

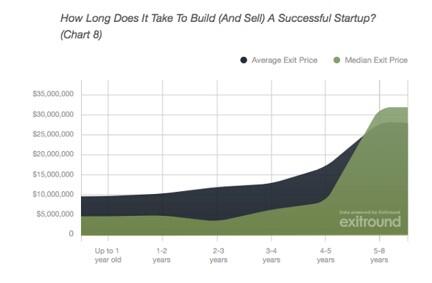

A maioria dos investimentos costuma ter um prazo de maturação entre cinco e sete anos, às vezes até mais, dependendo da quantia empenhada. Em vez disso, estamos falando aqui de retirar o capital em dois ou três anos, no máximo.

Um dos maiores advogados das Early Exits é o consultor canadense Basil Peters (foto), autor de livros e seminários sobre essa estratégia de investimento. Peters considera que normalmente se fala muito de como iniciar, correr atrás de investidores e fazer crescer empresas, sobretudo no ramo de tecnologia, que foi dramaticamente alterado pela internet.

Segundo ele, sua primeira startup, que fabricava hardware, conseguiu se destacar por ter desenvolvido a capacidade de lançar produtos em até um ano contra a média de 2 a 3 anos de seus competidores maiores. “Naquela época, colegas meus reduziram o tempo de lançamento de um software para alguns trimestres, enquanto a Microsoft levava cinco anos!”.

Em um mercado muito mais dinâmico, as decisões de investimento precisam ser feitas de forma mais acelerada e, consequentemente, a expectativa de retorno também tem horizonte mais curto. Ele defende que os empreendedores se acostumem cada vez mais com a ideia da saída antecipada.

Quanto tempo leva para criar e vender uma startup de sucesso? / Fonte: Exitround

Como detectar casos de Early Exits

Bons estrategistas ficam tentados a colocar as mãos em companhias promissoras antes que elas façam uma rodada de captação e recebam gordos aportes de Venture Capitals ou que atinjam sucesso estrondoso e fiquem tão caras a ponto de o retorno ser arriscado.

Que tipo de empresa chama atenção nessas condições acima?

– Quando tem um produto que complementaria muito bem a linha de uma outra empresa maior e em rápido processo de crescimento;

– Se concebeu um produto disruptivo com potencial para afetar a posição de mercado de uma empresa maior;

– Ao possuir patentes estratégicas que um comprador maior não poderia se arriscar que caíssem na mão de outro competidor;

– Quando uma nova tecnologia ou modelo de negócio é tão inovador e atual a ponto de a oportunidade de ter a equipe e todo o hype em torno da marca se tornarem irresistíveis;

– Se um de seus novos produtos está claramente com o potencial represado por falta de estrutura e se tornaria certamente lucrativo nas mãos de uma força de vendas mais estruturada;

– No caso de possuir um time realmente competente que poderia injetar um novo DNA na empresa que adquire e até mesmo fazer crescer o negócio para assumir uma possível liderança de mercado potencializada pela fusão.

Vantagens e riscos

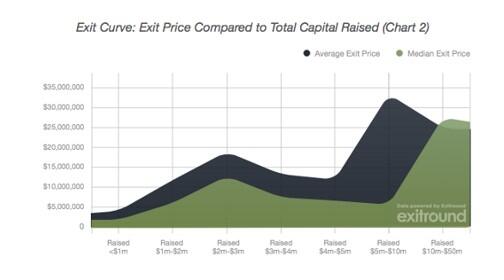

As saídas antecipadas têm retornos menores porque geralmente estamos lidando com poucos investidores e menos tempo. Elas são mais fáceis de estruturar de acordo com o IRR (Taxa Interna de Retorno), uma função que combina tempo e valor. Se o retorno de investimento de um Fundo de Venture Capital gira normalmente em torno de 10 vezes o valor empenhado no prazo de cinco anos, ganhar quatro vezes em três anos significa ter um IRR muito parecido.

Em contrapartida, os riscos são menores. Sabe aquele papo de melhor ter um pássaro na mão que dois voando? Afinal, toda empresa está sujeita a ser desafiada por competidores, a regulação do mercado pode mudar, uma tendência pode ser substituída por outra (lembre-se, por exemplo, do caso do curto reinado do Blue Ray Disc).

Tanta coisa pode acontecer… Sair antes reduz esse tipo de risco.

Não custa lembrar que um dos maiores riscos em termos financeiros é o investidor ou empreendedor esperar tempo demais para sair, esperando ganhar mais. Não entender o momento certo pode fazer com que a taxa de crescimento da empresa se estabilize ou até mesmo caia, o que deprecia o valuation. Você esperou vários anos e, no final do dia, vai receber MENOS.

Esse erro foi batizado por Basil Peters como “Ride over the top”, ou algo como passar do ponto, aquela torrada que ficou na torradeira mais tempo do que devia e quando saiu tinha consistência de sola de sapato.

Gráfico mostra como as empresas perdem o tempo ideal de uma boa venda. Fonte: Exitround.

Um caso que ficou conhecido foi o da Good Technologies, empresa norte-americana voltada a soluções mobile, principalmente de segurança, e com um braço de desenvolvimento para a chamada IoT, internet das coisas.

Em 2014, eles tentaram fazer um IPO, mas não gostaram do preço oferecido. Achavam que poderiam obter mais. Recusaram também uma proposta de aquisição por US$ 800 milhões, argumentando que a quantia podia ser levantada mesmo em uma abertura de capital medíocre. O nível de endividamento da empresa, no entanto, era alto e a demora em captar a obrigou a fazer ajustes. No final de agosto de 2015, vejam vocês, acabou sendo comprada pela Blackberry por US$ 425 milhões.

É claro que ninguém quer repetir a história do Instagram, uma empresa com pouco mais de 13 pessoas e sem modelo de negócio claro que foi comprada pelo Facebook por US$ 1 bilhão. Parecia que Mark Zuckerberg havia enlouquecido. Vinte e dois meses depois, Zuck comprou o WhatsApp por… US$ 22 bilhões! Atenção à dinâmica do mercado pode fazer toda a diferença na hora da decisão de vender ou esperar mais e crescer – às vezes, exponencialmente.

Risco é uma questão inerente à atividade empresarial. Uma das recomendações básicas para investidores é diversificar sua carteira para se proteger de situações inesperadas. Empreendedores, claro, precisam se dedicar a uma empresa por vez. No entanto, se pensarem na estratégia de Early Exits, eles podem serializar essa diversificação. Saindo em dois ou três anos, no curso de uma década, terão participado de três a cinco negócios, diluindo riscos da mesma forma.

Já os anjos podem “reciclar” seus ganhos e criar um “evergreen fund”. Em vez de embolsar o dinheiro, têm a opção de reinvestir os lucros em outras oportunidades de negócio, obtendo retornos bem mais compensadores do que se mantivessem o capital por muito tempo em uma única aposta.

O empreendedor precisa ter em mente que, ao receber o dinheiro de um Fundo de Investimento, a equação muda. Quanto mais recursos levantados, maior o valuation necessário para recompensar os investidores, ou seja, a empresa vai ter que crescer de forma muito mais rápida para levantar uma nova rodada.

Vejamos um exemplo hipotético. Uma companhia recebe R$ 1 milhão de um investidor que espera ganhar 10 vezes a quantia aplicada e você dá a ele 50% da sociedade (oferta pra lá de generosa no mundo real). Dentro de uma estratégia de Early Exit, a empresa deve valer R$ 20 milhões para pagar a aposta dele. Pelo mesmo raciocínio, se nas mesmas condições o aporte for de R$ 100 milhões, o negócio precisará alcançar um valor de mercado de R$ 2 bilhões lá na frente.

Em resumo, quando você investe, há uma tensão natural entre tempo, potencial e probabilidade. O dono de uma empresa com pouco capital que planejar uma saída antecipada pode não ter grande potencial, mas uma boa probabilidade de dar certo em um prazo mais curto. Um aporte feito por um Fundo VC obviamente amplia o potencial ganho, ao mesmo tempo em que reduz a probabilidade de saída necessariamente num prazo mais longo.

Espero que tenha ficado claro: a dinâmica do mercado mudou. Receber mais e mais capital de fundos de investimento nem sempre é a solução. O Early Exit pode se revelar o melhor caminho para um empreendedor e para a empresa que ele fundou. Afinal, antes cedo do que nunca. Pense nisso.

(*) Pierre Schurmann é CEO da Keiretsu, grupo de empresas de SaaS, e chairman, fundador e membro do conselho da Bossa Nova Investimentos.