Fim de Jogo para TV a cabo?

Com a NetxGen TV, a TV aberta se tornará capaz de oferecer banda larga de internet de graça ou a preços ultracompetitivos, tirando das operadoras de cabo sua atual maior fonte de renda.

Por Omarson Costa (*)

Bilheteria, naming rights, shows, eventos, camarotes, restaurantes, projetos de sócio-torcedor, uma fatia generosa da verba publicitária. Os números do mercado esportivo mundial são estratosféricos, movimentando US$ 50 bilhões anualmente só com o chamado “matchday” em estádios, arenas e complexos esportivos.

Levantamento feito pela empresa Sports Value concluiu que a maioria absoluta (51%) dos recursos do setor é gerada nos Estados Unidos com as ligas profissionais de baseball, basquete, futebol americano e hóquei. O Brasileirão de futebol é a décima liga que mais arrecada (US$ 200 milhões).

E essas cifras não incluem os direitos de transmissão nem os anunciantes dos canais. Os jogos da Copa do Mundo da Rússia, em 2018, tiveram audiência acumulada de 3,5 bilhões de espectadores, ou seja, metade da população global. Já o Superbowl de 2019 foi visto por 98,8 milhões de americanos.

De acordo com a PNAD (IBGE) o Brasil tinha 71,7 milhões de domicílios em 2018 e pelo menos um aparelho de TV em 96,4% deles. Já uma pesquisa da Ipsos detectou que 74% têm interesse por algum esporte. Dos interessados em futebol, apenas um quarto (em torno de 40%) frequenta os estádios.

Por que todos esses números são relevantes?

Simples: esse contingente imenso de pessoas está no meio de mais uma dura batalha travada na cada vez mais disputada guerra do streaming.

Saiba mais sobre A Guerra do Streaming

Tradicionalmente, o público esportivo sempre teve duas formas de acompanhar seu time ao vivo. Ou vai ao local do evento (o tal match day) ou vê pela TV (aberta ou a cabo). Os eventos esportivos são dos últimos tipos de conteúdo que ainda fazem sentido assistir em tempo real.

Por isso mesmo, os esportes representam o último bastião do conceito tradicional de grade para a TV aberta e um dos pilares de sustentação econômica da TV por assinatura. Para complicar um pouco as coisas, a pandemia interrompeu a oferta de esportes de forma abrupta, gerando transtornos de toda ordem, inclusive contratuais.

E agora, com o conteúdo de esportes aos poucos migrando para o streaming, o jogo está mudando. Por conta desta virada histórica, o principal valor da TV a cabo para assinantes e anunciantes está erodindo, conforme atestou um relatório da Bussiness Insider.

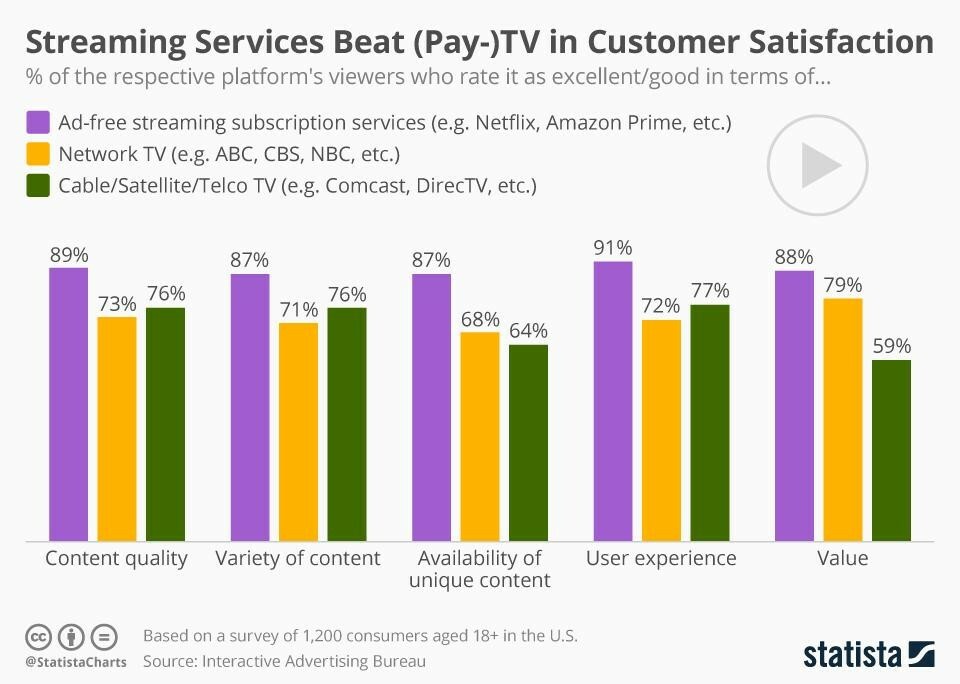

O gráfico abaixo da Statista faz uma comparação entre o grau de satisfação do consumidor com os serviços de streaming versus TV aberta e a cabo. Note que onde o cabo vai pior é no item percepção de valor.

A Fortune noticiou que apenas no primeiro trimestre do ano, as operadoras de TV a cabo perderam 1,6 milhão de assinaturas nos Estados Unidos. Entre os motivos apontados para essa aceleração de 70% no padrão de cancelamentos estão a crise econômica e o fato de que o cardápio de esportes ao vivo sumiu sem que houvesse uma redução nas taxas cobradas do consumidor.

O estudo do Leichtman Research Group Connected and 4K TVs 2020, apurou que 80% das residências norte-americanas possuem pelo menos um dispositivo conectado à internet – smartTVs, Chromecasts, AppleTV, Amazon Fire, consoles de videogames ou até mesmo BlueRay players. Em 2015, esse dado era 57% e, em 2010, 24%. Em números absolutos, são 400 milhões de dispositivos conectados.

Mais importante que isso, 40% dos adultos assistiram TV por meio de um dispositivo conectado. Quatro anos atrás, o percentual era de apenas 19%. Naturalmente, quanto menor a idade, maior a penetração desse modo de assistir. Em números absolutos, isso quer dizer que 2020 ficará marcado como o ano em que o streaming ultrapassou a TV a cabo em número de contas registradas no mundo, atingindo a icônica marca de 1,1 bilhão. E a tendência vale para a América Latina também.

As TVs a cabo vinham se entrincheirando nos eventos esportivos nos últimos anos como forma de conter o sangramento de assinantes. No Brasil, quase todos os pacotes de assinatura incluem esportes.

As grandes ligas esportivas mundo afora sempre seguiram a mesma lógica. Seja o Brasileirão, a NFL nos Estados Unidos, o críquete na Índia ou o rúgbi na Austrália, todos oferecem os live events na TV aberta em troca de uma audiência massiva que atrai os anunciantes que, por sua vez, sustentam o modelo econômico.

Se a audiência está mudando de hábito e migrando para o streaming, a tendência é a receita se mover junto, claro. Assim começaram a nascer os aplicativos que funcionam como agregadores de conteúdo esportivo. Bons exemplos são a startup DAZN e a ESPN nos Estados Unidos.

Algumas ligas com governança transparente e números públicos, ou seja, que trocaram os cartolas por uma gestão mais profissionalizada, já lançaram seus próprios aplicativos.

Como elas têm controle dos direitos de captação, imagem e transmissão, não dependem mais da TV a cabo e podem lançar um serviço B2C como o da Netflix. Estão nesse pelotão as ligas dos Estados Unidos e as principais de futebol europeu (Bundesliga, Premier League e La Liga).

A partir do momento em que as ligas ganham liberdade para determinar seus eventos e o fã pode escolher ao vivo ou por demanda, o conceito de grade de televisão perde o sentido. O jogo passa na hora que é mais conveniente para os times, o público nos locais da competição e mesmo o torcedor remoto. Ninguém fica preso à programação dos canais abertos ou a cabo.

Esse processo tem o agravante de diminuir ainda mais a audiência da TV aberta e, por conseguinte, as verbas publicitárias.

Na Índia, a Disney resolveu patrocinar a liga de críquete, o esporte mais popular do país, para ter direito de exibir os jogos nas suas plataformas de streaming. Um acordo parecido fez a Amazon com a Premier League no Reino Unido.

Funciona assim: o assinante compra um pacote Amazon Prime que dá direito a 20 jogos da EPL nas temporadas 19/20, 20/21 e 21/22. Um relatório da Enders estimou em cerca de 2 milhões de espectadores simultâneos sua primeira cobertura em dezembro de 2019. Naquele fim de semana, segundo a gigante do varejo on-line, houve o maior pico de inscrições ao serviço Prime na história no Reino Unido, superando em muito datas como a Black Friday, por exemplo.

A mesma Amazon fez aqui no Brasil um movimento nesta direção ao negociar patrocínio máster com o Flamengo. Além de exibir logotipo na camisa do clube, não é difícil imaginar que um próximo passo seria aumentar o conteúdo da Flamengo TV, assim como já existe a Barça TV, que traz conteúdos exclusivos para os torcedores, oferecendo muito mais acesso ao clube espanhol do que teria a imprensa tradicional.

As ligas, então, ao invés de fazerem novos acordos com canais abertos ou a cabo fecham com os gigantes de tecnologia, que vão distribuir seu conteúdo no Amazon Prime, no Chromecast (do Google) ou na AppleTV, que já oferece o app da NBA há algum tempo. Por meio desses dispositivos foi possível assistir ao retorno dos jogos do campeonato espanhol.

O arranjo rompe totalmente com o ecossistema dos esportes tal qual nos acostumamos. E clubes e ligas vão acabar, queiram ou não, migrando para esse novo modelo, porque será lá que a verba publicitária vai estar.

Aqui no Brasil, a TV Globo tem os direitos de transmissão do Brasileirão. O Flamengo esteve em litígio com a emissora por causa dos direitos cedidos até 2024, o que inclui vídeo on-demand. Desde 2011, quando acabou o Clube dos 13, a emissora negocia os direitos de transmissão individualmente com cada time e não com a CBF. Mas e depois?

A Globo tem até 2024 para migrar seus conteúdos esportivos para seus aplicativos, como SportTV Play, Globosat Play, Globo Play etc. Só que, ao fazer isso, ela entra em confronto com as operadoras de TV a cabo, como a Claro – antiga NET.

Não sei se você se lembra. No início do ano, a líder do mercado a cabo no Brasil entrou em confronto com a Fox, que queria fornecer seu conteúdo por meio de um app. O argumento da Claro é de que esses aplicativos funcionariam como TV a cabo e deveriam seguir o marco regulatório do setor.

A pandemia trouxe um solavanco extra nesse quadro, como havia citado antes, com a interrupção das competições por 90 dias. Quase todo mundo saiu perdendo.

A DAZN era uma startup pronta para crescer muito e já opera em diversos países importantes, inclusive o Brasil. Mas sem o que exibir, a situação ficou grave. De acordo com o Financial Times, o dono da empresa, Len Blavatnik, está procurando investidores para ajudar a atravessar essa turbulência. A opção principal é vender uma participação, mas ele próprio não descarta a possibilidade de se desfazer do negócio todo.

As ligas estão negociando com patrocinadores a devolução de dinheiro em função dos jogos adiados. A Premier League fez um acordo com os patrocinadores para adiar a restituição de 330 milhões de libras, mesmo sabendo que o calendário será retomado no dia 17 junho.

Um estudo da consultoria Deloitte aconselha que os clubes das demais divisões de futebol inglesas criem uma espécie de teto de gastos com salários (algo que já é praticado nas ligas americanas) para manterem os clubes solventes financeiramente.

Para o retorno da Premier League, os patrocinadores estão pensando em diversas formas de aproximar os torcedores, uma vez que os estádios estarão vazios. O banco Barclays promoveu uma teleconferência entre torcedores do Manchester United em Hong Kong com seus ídolos e até mandou as bebidas preferidas deles para que pudessem reproduzir a experiência de um jogo.

A chance dos Esports

Diante da falta de novos conteúdos, a Globo, por exemplo, improvisou. Começou a reexibir nos domingos à tarde jogos históricos, primeiro da seleção brasileira e, depois, dos clubes. Mas o alcance é limitado.

A falta de eventos esportivos tradicionais criou uma oportunidade real de crescimento para os e-sports. O SporTV criou o ‘FC: Futebol de Casa’, torneio de futebol on-line que reúne diversos jogadores da Série A do Campeonato Brasileiro, como Gabigol, do Flamengo; Talles Magno, do Vasco; e Antony, do São Paulo.

Várias categorias de automobilismo também resolveram promover corridas virtuais como forma de gerar conteúdo que suprisse a interrupção do calendário, o que incluiu a Fórmula 1, que realizou GPs virtuais nas datas em que os originais deveriam acontecer, utilizando o game licenciado pela própria FIA.

No Brasil, a audiência dos e-sports cresceu 20% no ano passado, atingindo a marca de 21,2 milhões de espectadores. O número conta os 9,2 milhões de fãs, aqueles que assistem a pelo menos uma partida por mês, e 12 milhões de espectadores ocasionais. É a terceira maior audiência no mundo, atrás somente da China e dos Estados Unidos, com receita estimada em R$ 1,5 bilhão por ano.

Em termos globais, a receita deve superar US$ 1 bilhão em 2020, de acordo com pesquisa recente da Newzoo. Até 2022, a audiência mundial de e-sports deve chegar a 645 milhões de pessoas, com 297 milhões de entusiastas e 347 milhões de espectadores ocasionais.

Mais uma vez, a Amazon está fortemente posicionada nesta frente por ser dona do canal Twitch, que exibe várias competições de e-sports e também permite aos gamers fazerem lives ou postar conteúdos pré-gravados de suas partidas de muitos games, como o popular Minecraft, Call of Duty e Mario Kart, entre outros.

O Twitch recebe cerca de 15 milhões de usuários diariamente e pode ser acessado em computadores pessoais, consoles de games e em agregadores como Chromecast e AppleTV.

O bolso fundo

Em um dos artigos anteriores em que tratei da ascensão do streaming, fiz um alerta para uma questão nada trivial. Esse é um mercado que ganhou tração junto ao consumidor pela vantagem econômica. O preço de uma assinatura da Netflix ou Amazon Prime sempre foi uma fração da tarifa mensal de um pacote de TV a cabo.

Mas num mundo “appetizado” (quer saber o que é isso? Então leia esse artigo), o bolso do consumidor vai reclamar. Os serviços de esportes não são necessariamente baratos e um fã mais ardoroso, nos Estados Unidos, pode gastar mais de US$ 100.

E aí ganham vantagem os serviços AVOD, aqueles que permitem ao usuário assistir de graça aos eventos em troca de publicidade, ou seja, o velho modelo da TV, que já está presente na internet em sites como o YouTube. As estimativas são de que até 2025, os Estados Unidos invistam US$ 53 bilhões em produção e distribuição de conteúdo em AVOD. Os outros grandes mercados são China, Japão e Índia.

A cartada final

Para as TVs abertas existe uma oportunidade de virar o jogo de forma quase tão espetacular quanto a conquista do Flamengo na Libertadores de 2019. E essa chance também tem uma sigla, ATSC 3.0, com um codinome mais simpático de NextGen TV.

Trata-se do novo padrão da TV Americana, que vai permitir transmissão de sinal 4K, com possível upgrade para 8K no futuro, e um som com qualidade muito superior ao atual. Mais que isso, ele aceita o fato de que o principal aparelho de vídeo das pessoas é o celular. Então a questão de conectividade à internet é nativa ao modelo. Em outras palavras, a TV aberta se tornaria capaz de oferecer banda larga de internet de graça ou a preços ultracompetitivos, tirando das operadoras de cabo sua atual maior fonte de renda.

Os próximos anos serão bastante movimentados e cheios de novidades para os fãs de esporte. E quem deve ficar num beco sem saída será a TV a cabo. É ou não é uma grande virada?

(*) Omarson Costa é colaborador fixo do ProXXIma. Atua como Conselheiro de Administração, com formação em Análise de Sistemas e Marketing, tem MBA e especialização em Direito em Telecomunicações. Em sua carreira, registra passagens em empresas de telecom, meios de pagamento e Internet.

Acompanhe meus outros artigos no meu blog – Blog do Omarson: omarson.com.br

Foto: Depositphotos